橘玲氏の名著に「お金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめ」という著書があります。自分は確か、本書が発売されて即購入し、その内容に驚愕したのでした。

普通の人がお金持ち(正確には小金持ちかな)になるには、黄金の羽根を拾うしかないというものです。そんな黄金の羽根ですが、国が公式に提供している商品の中にも、あるというのです。

その一つとして紹介されていたのが、国の機関である中小機構が運営する小規模企業共済制度だったのです。それを知って、自分も早くこの小規模企業共済制度を利用したいなと思い、十数年前から加入したのでした。

小規模企業共済制度とはこんな商品なのです。

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。現在、全国で約147万人の方が加入されています。掛金は全額を所得控除できるので、高い節税効果があります。将来に備えつつ、契約者の方がさまざまなメリットを受けられる、今日からおトクな制度です。

し小規模企業共済のおトクな3つのポイントがあるとされています。だけど、一番強烈なのは下記の通り、掛け金が全額、課税所得から控除できるのです。

ポイント1 掛金は加入後も増減可能、全額が所得控除

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額できます。確定申告の際は、その全額を課税対象所得から控除できるため、高い節税効果があります。

最終的な共済金の受け取り方法も自在です。

ポイント2 共済金の受取りは一括・分割どちらも可能

共済金は、退職・廃業時に受け取り可能。満期や満額はありません。共済金の受け取り方は「一括」「分割」「一括と分割の併用」が可能です。一括受取りの場合は退職所得扱いに、分割受取りの場合は、公的年金等の雑所得扱いとなり、税制メリットもあります。

そして、必要な時には借りることもできます。

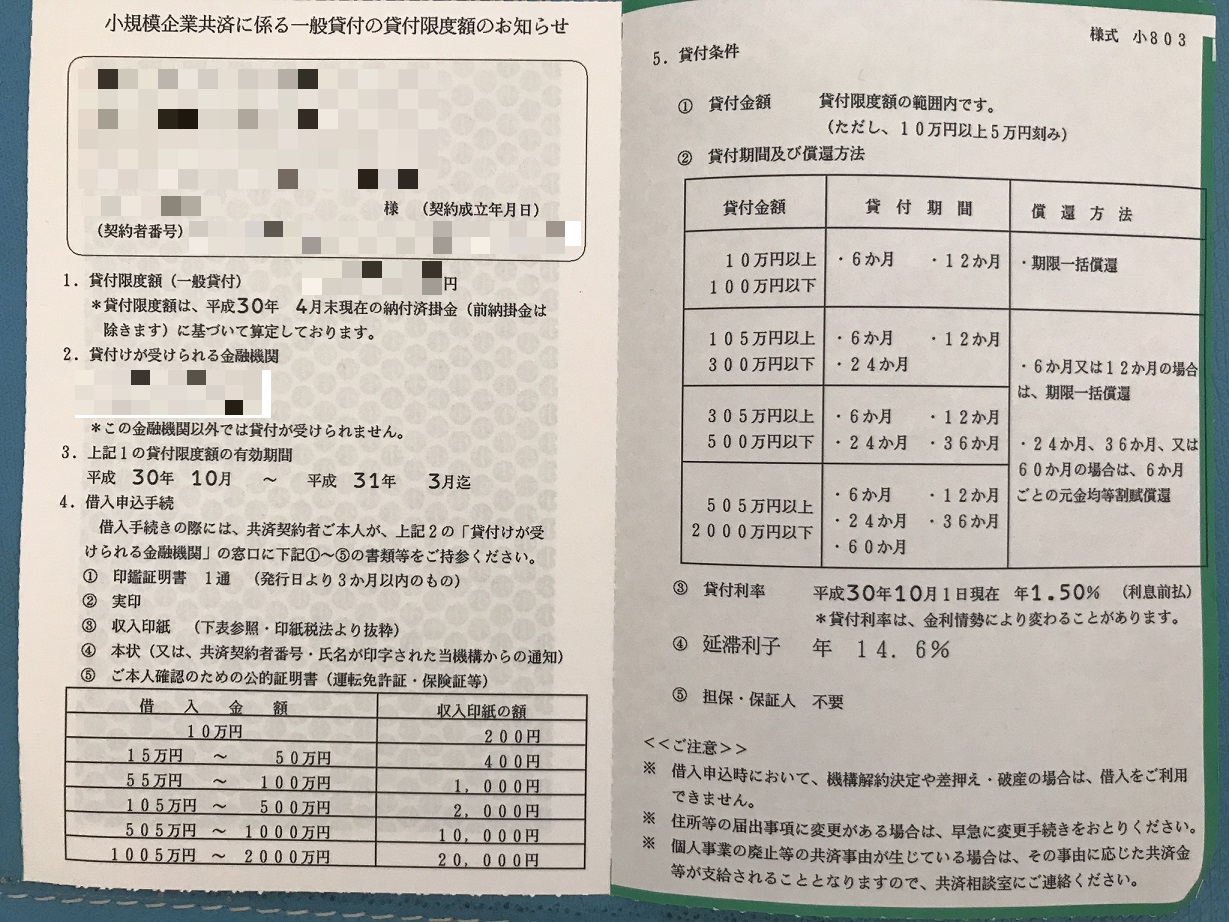

ポイント3 低金利の貸付制度を利用できる

契約者の方は、掛金の範囲内で事業資金の貸付制度をご利用いただけます。低金利で、即日貸付けも可能です。

ちなみに、現在の貸付利率は1.5%

この小規模企業共済に加入するには、サラリーマンでも可能です。一番簡単なのは不動産を保有し、事業的規模(一番明瞭なのは確定申告で青色申告に該当すること)を持てばよいということになります。

そして今まで自分は、この小規模企業共済に毎月最高の70,000円を掛けてきたのですが、生活環境と事業環境の見直しの一環で少し減額しようと思っているのです。

その手続用紙を今回取り寄せてみた次第です。

だけど、自分の結論はこんなおいしい節税商品を利用しないと日本でサラリーマンが小金持ちになるということは難しいのではないでしょうか。